„Dividende ist der neue Zins“ ! Seit einiger Zeit sieht man mehr und mehr solcher Artikel in Online-Magazinen und Zeitschriften, die allesamt mit ähnlichen Überschriften dem doch eher aktienmuffeligen Deutschen einen Ausweg aus der Niedrigzinsphase zu versprechen. Allerdings kann man auch erahnen, das viele solche platzierten Texte in Wirklichkeit nur von Finanzunternehmen gezielt gesponsert sind, um durch die Hintertür Werbung für ihre Produkte zu machen. Ich finde es auch manchmal schon unverantwortlich, wie leichtfertig dabei oft „Dividende“ und „Zins“ gleichgesetzt werden, um dem ansonsten risikoscheuen, finanziell ungebildeten Volk zu suggerieren, eine Aktie würde sich genau so wie ein sicheres Zinskonto verhalten. Ich hoffe, da fallen nicht wieder zu viele Menschen darauf rein, sonst ist hinterher beim nächsten Crash das Geschrei wieder groß, und die deutsche Aktienkultur auf weitere Jahrzehnte geschädigt. Erinnern Sie sich noch an die „Volks-Aktie“... ?

Auf der anderen Seite lese ich mittlerweile auch von einigen Finanzbloggern, die besonders vor der Dividenden-Strategie bzw. dem gezielten Anlegen in Dividenden-Unternehmen warnen. Der Hintergrund ist derselbe, durch die anhaltenden Niedrigzinsen sind die Investoren weltweit auf der Suche nach allem, was noch einigermaßen Ertragsrendite verspricht, und stürzen sich nun alle in die Aktien (und besonders, Aktien mit hoher Dividende). Dadurch entsteht gerade in diesem Sektor eine Blase, welche die Kurse irrational hoch treibt und die Unternehmensbewertungen jegliche Bodenhaftung verlieren lässt. Solche überproportional starken Anstiege enden meist nur wieder in überproportionalen Verlusten, und deswegen ist es richtig dass man sich von solchen Blasen grundsätzlich lieber fernhalten sollte. Auch als überzeugter Dividenden-Anleger sollte man solche Warnungen ernst nehmen und zumindest auf ihre Relevanz hin überprüfen.

Dazu habe ich eine folgende kleine Untersuchung gemacht, die natürlich nicht den Anspruch wissenschaftlicher Vollständigkeit erhebt, und gerne noch durch den Input der Leser verfeinert werden kann.

Woran erkennt man eine Blase?

Woran würden wir nun also eine Blase bei Dividendenwerten feststellen ? Der einfachste Weg wäre zu schauen, ob der Kurs dieses Sektors im Vergleich zum breiten Gesamtmarkt in kurzer Zeit unverhältnismäßig stark gestiegen ist. Dazu kann zum Beispiel ein Vergleich des iShares Core MSCI World ETF (als Benchmarkt für den weltweiten Aktienmarkt) und des iShares STOXX Global Select Dividend 100 ETF (als Beispiel für das Dividendensegment weltweit) als erster Hinweis dienen:

|

| iShares Core MSCI World ETF (hellrot) iShares STOXX Global Select Dividend 100 ETF (dunkelrot) - Quelle: www.justetf.com |

Wie man sieht, verlaufen beide recht ähnlich. Ein übertriebener Anstieg, oder gar eine Blase, ist bei den Dividendenwerten allein nicht wirklich festzustellen. Im Gegenteil scheinen gerade Dividenden-Unternehmen besonders im aktuellen Jahr 2015 eher dem breiten Markt sogar etwas hinterherzuhinken. Ähnliche Ergebnisse finden sich auch bei den verschiedenen regionalen Indizes.

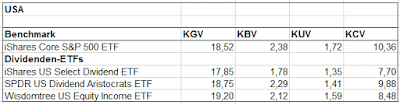

Man kann Blasen auch mittels Fundamentalanalyse von Unternehmenskennzahlen feststellen. Wenn sich die Bewertungen der Firmen (das heißt, Kurse im Verhältnis zu den Bilanzen) stark von einem gesunden Mittelmaß bzw. langfristigen Durchschnitt abheben, sind meist spekulative Übertreibungen am Werk. Bei dieser Untersuchung habe ich nun für einige Welt-Regionen mit Daten der Fondsplattform Morningstar das KGV, KBV, KUV und KCV von Dividenden-ETFs mit einem jeweils passenden Breitmarkt-Benchmark verglichen:

USA

Wie man sieht, haben 2 der 3 Dividenden-ETFs ein leicht höheres KGV als der S&P 500. Allerdings auch noch nicht so eklatant stark, dass man hier nun unbedingt von einer Blase sprechen müsste, zumal ja auch alle anderen Bewertungskennzahlen komfortabel unter denen des Benchmarks liegen.

Europa

Alle Bewertungen liegen unter denen des Benchmarks, auch hier kann ich keine besondere Blase speziell im Dividenden-Segment feststellen.

Emerging Markets

Bis auf das KCV beim SPDR liegen alle Zahlen unter denen des breiten Marktes. Dividenden-Blase also weiterhin Fehlanzeige.

Global

Der weltweite Vergleich zeigt ebenfalls keine besondere Überbewertung gegenüber dem Gesamtmarkt an.

Fazit

Die große Blase kann ich, zumindest in dieser Form, also noch nicht feststellen. Vielleicht kommt sie ja auch noch, wenn es erst einige weitere Jahre braucht damit genügend Anleger ins Dividenden-Segment gestürmt sind, um die Bewertungen insgesamt spürbar hochzutreiben.

Die Betrachtungen beziehen sich dabei natürlich auf ETFs, die alle eine genügend groß diversifizierte Anzahl von verschiedenen Unternehmen im Gepäck haben, um besser das komplette Dividenden-Segment in der Breite zu vergleichen. Denn natürlich sind auch bereits einige ausgesuchte Unternehmen dabei mitunter schon sehr sportlich bewertet, die ich tatsächlich als Einzelaktien-Anlage weniger empfehlen könnte. In einem breit aufgestellten Fonds spielt das aber derzeit noch nicht besonders eine Rolle. Und natürlich kann diese Untersuchung auch keine finale Aussage darüber abgeben, wie sich Aktien (egal ob Breitmarkt oder Dividenden) nun speziell in Zukunft entwickeln werden. Wenn ein Crash kommt, werden davon natürlich auch die Dividenden-Unternehmen betroffen sein, ob nun stärker oder weniger stark als der breite Markt lässt sich, zumindest aus den Bewertungszahlen, noch nicht vorher ablesen.

Zum Weiterlesen:

- Merken Sie sich den Wert 3,50 Euro

- Fünf Fehler, die ein erfolgreicher Investor vermeiden sollte

- Einige Risiken von passivem Einkommen

- Betrachtungen zum Dividendenwachstum von Aristokraten-Unternehmen

- Warum man nicht auf den Ruhestand hinarbeiten sollte

- Aktualisierung: Performance-Vergleich einiger globaler Dividenden-Fonds

- Was sind Dividenden-Aristokraten?

Die Herangehensweise des Vergleichs von Dividenden- mit Basis/Gesamtmarkt-Indizes finde ich schlicht und ergreifend. Danke dafür.

AntwortenLöschenDer Vollständigkeit halber fehlt aber noch die Region Asia/Pazifik, hier gibt es auch passende Indizes.

PS: die "Combo" die hier für den Blog schreibt finde ich übrigens ziemlich gelungen. Bitte einfach unbeirrt genauso weitermachen ;-)

Danke für den Hinweis! Die Region (developed) Asia/Pacific hatte ich erstmal bewußt weggelassen, um das Grundprinzip nicht zu überfrachten. Es gibt auch eigentlich nur 2 relevante Divi-ETFs auf die Region (iShares Asia Pacific Dividend 30 und SPDR Pan Asia Aristocrats), womit die Vergleichsgrundlage etwas dünner als bei den anderen wesentlicheren Regionen ist. Aber zur Vollständigkeit halber gern als Nachtrag:

LöscheniShares Asia Pacific Dividend:

KGV - 13,70

KBV - 1,48

KUV - 0,77

KCV - 5,45

SPDR Pan Asia Aristocrats:

KGV - 13,13

KBV - 1,51

KUV - 1,33

KCV - 5,53

welcher marktbreite Standartindex bietet sich nun als Vergleichsbenchmark gut an ? Das ist bei der Region immer so eine bescheidene Sache, da meist in Japan und -exJapan unterteilt wird. Ausserdem hat der SPDR auch noch einen nicht unwesentlichen Teil Schwellenländer mit im Gepäck, was den Vergleich wieder etwas verzerrt. Aber gut, versuchen wir's mal mit diesen beiden:

iShares Core Japan IMI ETF:

KGV - 14,99

KBV - 1,32

KUV - 0,76

KCV - 3,51

iShares Core Pacific ex-Japan ETF:

KGV - 15,35

KBV - 1,38

KUV - 1,81

KCV - 8,67

Wie man sieht, ist das Bild bei den Dividenden-ETFs ziemlich gemischt. Manche Dinge sind unterbewertet, andere leicht überbewertet, ich würde daher auch keine besondere Aussage weder in die eine oder andere Richtung geben (ausser zumindest auch hier eigentlich generell Entwarnung vor der großen Blase zu geben). Wie man sieht ist Japan selbst deutlich günstiger bewertet als der Rest Pazifik, wäre also eine Investitionsüberlegung wert, hat allerdings eben immer den unangenehmen Nebeneffekt, das man hier vor allem gegen die Yen-Abwertung zu kämpfen hat.

Ein guter Artikel, vielen Dank. Ein Crash ist bei Qualitätspapieren ja immer auch ein guter Zeitpunkt zum Nachkauf. Man sollte daher immer auch etwas Cash haben um entsprechend nachsteuern zu können. Nicht immer so einfach im Alltag.....

AntwortenLöschen